Welche Minijobs Sie unterscheiden müssen

Das Gesetz unterscheidet in § 8 Sozialgesetzbuch (SGB) IV die folgenden beiden Formen von geringfügiger Beschäftigung, die strikt voneinander zu trennen sind:

- geringfügig entlohnte Beschäftigungen, bei denen das Arbeitsentgelt monatlich die Geringfügigkeitsgrenze von derzeit 556 € nicht übersteigen darf,

- kurzfristige Beschäftigungen, bei denen die Beschäftigung längstens 3 Monate oder 70 Arbeitstage nicht überschreiten darf.

ACHTUNG!

1. Verdienstgrenze: Der sog. „556-Euro-Job“

Eine geringfügig entlohnte Beschäftigung setzt voraus, dass die regelmäßige Bruttovergütung 556 € im Monat nicht übersteigt (sog. Geringfügigkeitsgrenze). „Regelmäßig“ bedeutet dabei, dass die Vergütung im Jahresdurchschnitt unterhalb der Grenze liegen muss. Einmalige Zahlungen, wie Urlaubs- oder Weihnachtsgeld, sind anteilig auf das monatliche Arbeitsentgelt umzulegen. Nicht zum regelmäßigen Arbeitsentgelt zählen dagegen steuerfreie Zuschläge und Zulagen.

Entgeltgrenze ist jetzt dynamisch

Die früher festgeschriebene Verdienstgrenze für Minijobs ist seit 2022 als sog. Geringfügigkeitsgrenze an eine Wochenarbeitszeit von 10 Stunden zum damaligen gesetzlichen Mindestlohn (12 €/h) gekoppelt. Das bedeutet: Mit jeder Anhebung des Mindestlohns wird auch die Verdienstgrenze für Minijobs angepasst: 2025 liegt sie bei 556 € im Monat, ab 2026 bei 603 € und ab 2027 bei 633 €. Während Sie also früher bei einer Mindestlohnerhöhung die Arbeitszeit Ihres Minijobbers reduzieren mussten, um die Verdienstgrenze nicht zu überschreiten, steigt diese Grenze jetzt automatisch mit und Sie können Ihren Minijobber unverändert mit bis zu 10 Wochenstunden zu Mindestlohnbedingungen beschäftigen.

TIPP:

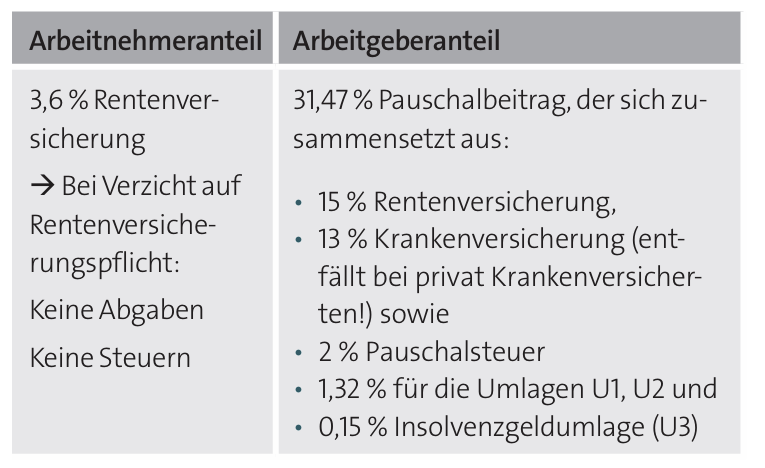

Übersicht: Aktuelle Abgaben bei 556-Euro-Jobs

Wird die 556-€-Grenze eingehalten, sind die Steuern und Sozialabgaben von Ihrem Unternehmen mit einem Pauschalbetrag von derzeit 31,47 % zu zahlen. Wie sich dieser für das Jahr 2025 zusammensetzt, können Sie der nachstehenden Übersicht entnehmen:

Minijob und weitere Beschäftigungen

Für das Vorliegen eines sog. 556-€-Jobs ist es unschädlich, wenn der Arbeitnehmer parallel zu seiner Nebentätigkeit einer versicherungspflichtigen (Haupt-)Beschäftigung nachgeht. Diese wird nämlich nicht mit den Minijob-Einkünften zusammengerechnet. Von der Pauschalabgabe abgesehen bleibt ein Minijob neben einer Haupttätigkeit also versicherungsfrei. Anders verhält es sich aber, wenn ein Mitarbeiter mehrere geringfügig entlohnte Beschäftigungen ausübt. Diese werden zusammengerechnet und dürfen insgesamt nicht über der 556-€-Grenze liegen! Außerdem darf neben einem Hauptjob nur ein Minijob ausgeübt werden – auch, wenn der Verdienst aus mehreren Minijobs bei maximal 556 € monatlich liegt. Vorsicht, Falle! Als versicherungspflichtiger Hauptjob, neben dem nur ein Minijob zulässig ist, gilt beispielsweise auch

- der Bezug von Vorruhestandsgeld,

- eine betriebliche Berufsausbildung,

- ein freiwilliges soziales oder ökologisches Jahr oder Bundesfreiwilligendienst.

2. Günstige Alternative: Kurzfristiger Minijob

Alternativ zur geringfügig entlohnten Beschäftigung ist ein Minijob auch als kurzfristige Beschäftigung von maximal 3 Monate oder 70 Arbeitstagen pro Jahr möglich. Diese bietet Ihnen als Arbeitgeber den Vorteil, dass Sie den Arbeitnehmer komplett ohne die Zahlung von Sozialversicherungsabgaben beschäftigen können. Hier fallen auch keine Sozialversicherungspauschalen an! Ihre Lohnnebenkosten beschränken sich damit auf die Zahlung der Umlagen (U1–U3). Daneben müssen Sie vom Verdienst des Mitarbeiters die Lohnsteuer abziehen, die sich entweder nach der Steuerkarte richtet oder pauschal mit 25 % angesetzt werden kann.

ACHTUNG!

- eine Hauptbeschäftigung hat oder einer selbstständigen Tätigkeit nachgeht,

- Schüler ist und während der Ferien beschäftigt wird.

Fragen Sie nach weiteren Beschäftigungen!

Aus den Einschränkungen für Minijobs bei mehreren Beschäftigungsverhältnissen ergeben sich für Sie als Arbeitgeber Risiken. Stellt sich nämlich nachträglich heraus, dass Ihr vermeintlicher Minijobber bereits eine geringfügige Beschäftigung hatte, drohen Ihnen Beitragsnachzahlungen. Gleiches gilt für die Einhaltung der Zeitgrenze sowie die Beurteilung der Berufsmäßigkeit für Ihre kurzfristigen Minijobber. Dem können Sie dadurch vorbeugen, dass Sie die Arbeitnehmer bei Beschäftigungsbeginn fragen, ob sie bereits bei anderen Arbeitgebern beschäftigt sind bzw. waren, und sie gleichzeitig verpflichten, Änderungen unverzüglich mitzuteilen. Tipp: Mithilfe des folgenden Fragebogens können Sie eine korrekte sozialversicherungsrechtliche Beurteilung der Beschäftigung vornehmen: