Machen die Beschäftigten Ihres Unternehmens die Entfernungspauschale als Werbungskosten in ihrer Einkommensteuererklärung geltend, haben Sie als Entgeltabrechner mit der korrekten Berechnung wenig zu tun. Alternativ zum Werbungskostenabzug kann Ihr Unternehmen seinen Beschäftigten aber einen Fahrtkostenzuschuss in entsprechender Höhe zahlen, diesen mit 15 % pauschalieren und beitragsfrei belassen. Daran wird sich auch im Jahr 2026 nichts ändern. Macht Ihr Unternehmen von dieser Möglichkeit Gebrauch, müssen Sie die Pauschale ermitteln.

So berechnen Sie die Pauschale grundsätzlich

Die anzusetzende Entfernungspauschale berechnen Sie für die einfache Strecke des Arbeitsweges folgendermaßen:

Ab dem 21. Entfernungskilometer rechnen Sie so:

Für Tage, an denen der Mitarbeiter nur eine Fahrt unternimmt – entweder zur Arbeit oder wieder nach Hause – rechnen Sie folgendermaßen:

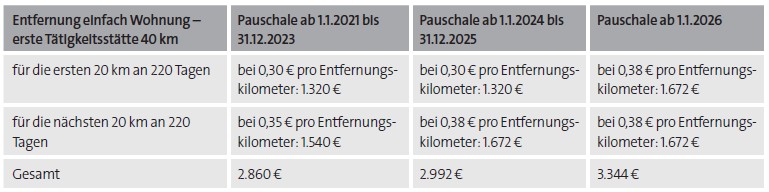

Beispiel: Diese Pauschale fällt bei einem Arbeitsweg von 40 km einfach an

Das ist die maßgebende Entfernung

Für die Bestimmung der Entfernung zwischen Wohnung und erster Tätigkeitsstätte legen Sie die kürzeste Straßenverbindung zwischen Wohnung und regelmäßiger Arbeitsstätte zugrunde. Dabei gelten bestimmte Vorgaben:

- Setzen Sie nur volle Kilometer an. Ein angefangener Kilometer bleibt unberücksichtigt.

- Die Entfernungsbestimmung richtet sich nach der Straßenverbindung. Sie ist unabhängig von dem Verkehrsmittel, mit dem tatsächlich zwischen Wohnung und erster Tätigkeitsstätte gefahren wird.

- Bei Fahrten mit einem Kraftfahrzeug dürfen Sie eine andere als die kürzeste Straßenverbindung zugrunde legen, wenn diese offensichtlich verkehrsgünstiger ist und vom Arbeitnehmer regelmäßig für die Wege zwischen Wohnung und erster Tätigkeitsstätte benutzt wird.

- Eine mögliche, aber vom Mitarbeiter nicht gefahrene Verbindung dürfen Sie der Berechnung nicht zugrunde legen.

- Eine von der kürzesten Straßenverbindung abweichende Strecke ist verkehrsgünstiger, wenn der Arbeitnehmer die erste Tätigkeitsstätte – trotz gelegentlicher Verkehrsstörungen – meist schneller und pünktlicher erreicht.

Wann Sie einen Höchstbetrag berücksichtigen

Die anzusetzende Entfernungspauschale ist in folgenden Fällen auf einen Höchstbetrag von 4.500 € im Kalenderjahr begrenzt:

- wenn der Weg zwischen Wohnung und erster Tätigkeitsstätte mit einem Motorrad, Motorroller, Moped, Fahrrad oder zu Fuß zurückgelegt wird

- für die Teilnahme an einer Fahrgemeinschaft, und zwar für die Tage, an denen der Arbeitnehmer seinen eigenen oder zur Nutzung überlassenen Kraftwagen nicht einsetzt

Bei Benutzung eines eigenen oder zur Nutzung überlassenen Kraftwagens gilt die Begrenzung auf 4.500 € nicht. Der Arbeitnehmer muss lediglich nachweisen oder glaubhaft machen, dass er die Fahrten zwischen Wohnung und erster Tätigkeitsstätte mit dem eigenen oder ihm zur Nutzung überlassenen Kraftwagen zurückgelegt hat. Ein Nachweis der tatsächlichen Aufwendungen für den Kraftwagen ist für den Ansatz eines höheren Betrages als 4.500 € nicht erforderlich.

Gibt es Fahrgemeinschaften?

Bilden Mitarbeiter Fahrgemeinschaften, setzen Sie bei jedem Teilnehmer die Entfernungspauschale entsprechend der für ihn maßgebenden Entfernungsstrecke an. Umwegstrecken, insbesondere zum Abholen von Mitfahrern, dürfen nicht in die Entfernungsermittlung einbezogen werden. Der Höchstbetrag für die Entfernungspauschale von 4.500 € greift auch bei einer wechselseitigen Fahrgemeinschaft, und zwar für die Arbeitstage, an denen die Teilnehmer der Fahrgemeinschaft ihren Kraftwagen nicht einsetzen.

Das gilt bei mehreren Tätigkeiten

Oft arbeiten Beschäftigte in mehreren Jobs gleichzeitig und haben damit auch mehrere erste Tätigkeitsstätten. In diesem Fall gilt die Entfernungspauschale für jeden Weg zur regelmäßigen Arbeitsstätte, wenn der Arbeitnehmer am Tag zwischenzeitlich in die Wohnung zurückkehrt. Die Einschränkung, dass täglich nur eine Fahrt zu berücksichtigen ist, gilt nur für eine, nicht aber für mehrere erste Tätigkeitsstätten. Werden täglich mehrere erste Tätigkeitsstätten ohne Rückkehr zur Wohnung nacheinander angefahren, ist für die Entfernungsermittlung der Weg zur ersten Tätigkeitsstätte als Umweg zur nächsten ersten Tätigkeitsstätte zu berücksichtigen.

So bleiben Fahrtkostenzuschüsse beitragsfrei

Ihr Unternehmen kann die Lohnsteuer für Fahrtkostenzuschüsse für Fahrten zwischen Wohnung und erster Tätigkeitsstätte pauschal mit 15 % erheben. Dafür müssen die folgenden Voraussetzungen vorliegen:

- Ihr Unternehmen zahlt die Fahrtkostenzuschüsse zusätzlich zum geschuldeten Arbeitsentgelt.

- Die Zuschüsse übersteigen den Betrag nicht, den der Arbeitnehmer als Werbungskosten geltend machen kann.

Auch bei der Nutzung verschiedener Verkehrsmittel (insbesondere sogenannte Park-&-Ride-Fälle) ist die Höhe der pauschalierbaren Zuschüsse auf die Höhe der als Werbungskosten abziehbaren Entfernungspauschale beschränkt. Eine Pauschalierung in Höhe der tatsächlichen Aufwendungen für die Nutzung öffentlicher Verkehrsmittel kommt erst dann in Betracht, wenn diese die insgesamt im Kalenderjahr anzusetzende Pauschale, ggf. begrenzt auf maximal 4.500 €, übersteigen.

Ein Jobticket kürzt die Entfernungspauschale

Erhalten Arbeitnehmer lohnsteuer- und beitragsfreie Jobtickets, muss der entsprechende Wert von der Entfernungspauschale abgezogen werden. Der Abzugsbetrag entspricht dem Wert der überlassenen Fahrberechtigung oder dem vom Arbeitgeber geleisteten Zuschuss. Aus Vereinfachungsgründen dürfen Sie als Wert der überlassenen Fahrberechtigung die Aufwendungen Ihres Unternehmens einschließlich Umsatzsteuer ansetzen.

Welche 33 Zugaben Sie Ihren Mitarbeitern

steuerfrei geben können – und so risikolos Entgeltgrenzen

überschreiten und Nebenkosten sparen…

…erklärt Ihnen der PDF-Report „Die 33 besten Zugaben, die Sie

Ihren Mitarbeitern steuerfrei geben können.“